欢迎访问!

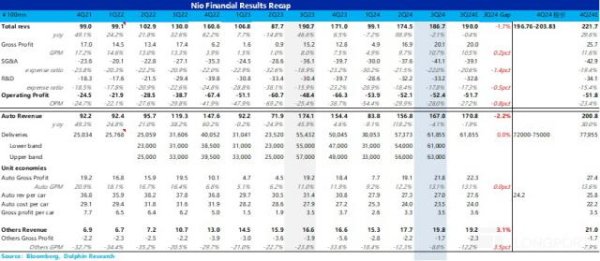

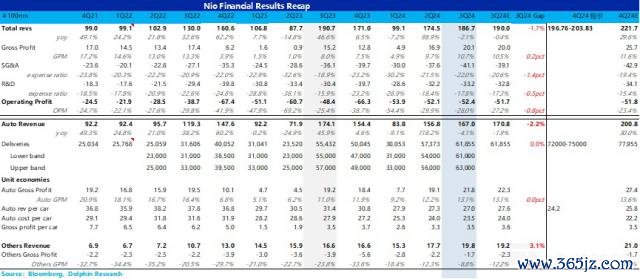

文 | 海豚投研 蔚来汽车 .US 于北京时分 11 月 20 日好意思股盘前,港股盘后发布了 2024 年第三季度财报。来耐心看一下: 1、汽车毛利率拼集相宜预期,主要因为成本端压降:三季度蔚来汽车业务毛利率在降本的带动下,环比上行 0.9 个百分点,拼集相宜阛阓预期。而降本背后一方面是碳酸锂价钱接续下行,电板成本在三季度接续下滑,另一方面本季度销量环比上行 8%,鸿沟效应有一定的开释。 2. 但卖车单价还在接续下滑:与阛阓预期的本季度单价环比高潮趋势违反,本季度在基本只卖 2024 款新

文 | 海豚投研

蔚来汽车 .US 于北京时分 11 月 20 日好意思股盘前,港股盘后发布了 2024 年第三季度财报。来耐心看一下:

1、汽车毛利率拼集相宜预期,主要因为成本端压降:三季度蔚来汽车业务毛利率在降本的带动下,环比上行 0.9 个百分点,拼集相宜阛阓预期。而降本背后一方面是碳酸锂价钱接续下行,电板成本在三季度接续下滑,另一方面本季度销量环比上行 8%,鸿沟效应有一定的开释。

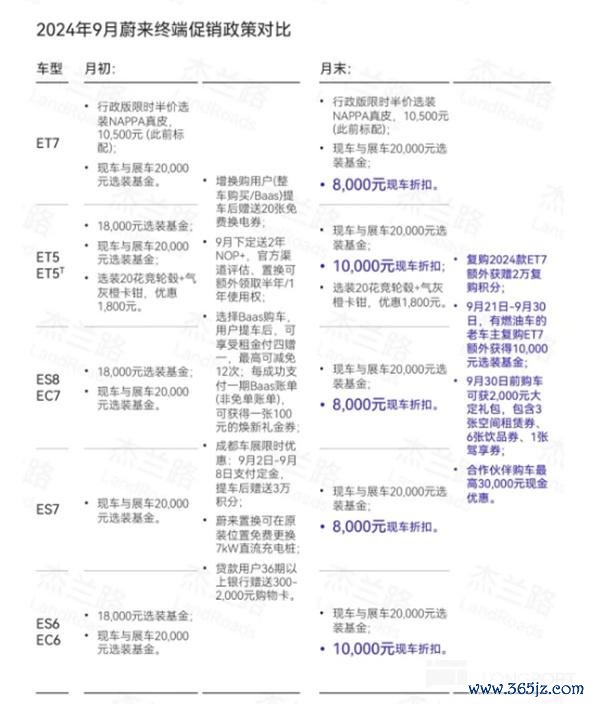

2. 但卖车单价还在接续下滑:与阛阓预期的本季度单价环比高潮趋势违反,本季度在基本只卖 2024 款新车,廉价 L60 9 月底托付对三季度单价基本无牵累,以及销售结构稍许改善的情况下(廉价 ET5 占比下滑 2%),卖车单价反而是接续下滑的,而背后原因在于蔚来在 9 月进一步加大了促销力度。

本季度 27 万元的卖车单价,低于阛阓预期的 27.6 万元以及蔚来之前率领中隐含的单价 28.2 万元,评释蔚来主品牌三季度订单量的下滑幅度在公司的预期以外,只可接续选择降价促销。

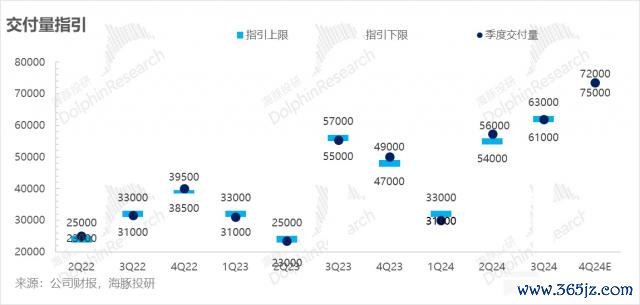

3. 四季度销量率领低于预期:四季度销量率领 7.2-7.5 万辆,一样低于阛阓预期 7.8 万辆,隐含 11/12 月平均月销 2.55-2.7 万辆,在乐谈接下来两月平均孝顺月销约 0.8 万辆的情况下,隐含 NIO 主品牌月销从之前稳态 2 万辆下滑到 1.75-1.9 万辆傍边。

4. 但更不足预期的是收入率领隐含的汽车单价:四季度收入率领隐含汽车销售单价接续环比下滑 2.8 万元至 24 万元,仍然低于阛阓预期 25.8 万元,而车型结构中:低单价的乐谈四季度初始放量的影响一经被阛阓谈判进去,但单价率领仍然低于预期,背后响应的是蔚来对主品牌 NIO 进一步加大了促销力度,与海豚君了解下来的 11 月促销力度进一步加大一致。

但蔚来固然对 NIO 主品牌加大的促销力度,长入销量率领中隐含的 NIO 主品牌月销的下滑,在传统 11/12 月销量旺季中这么的发扬显着是不足预期的,一方面响应 NIO 主品牌的在手订单量的减少,另一方面响应降价仍然带来不了主品牌销量的擢升。

5. 销量用度接续高增,导致失掉仍比阛阓预期的要高:固然蔚来之前一经换取过三季度由于乐谈的开店增多,及营销干涉增多,三季度销管用度会接续擢升,但 41 亿的销管用度仍然比阛阓预期逾越了 2 亿傍边,导致盘算失掉仍然比阛阓预期的要高,本季度盘算失掉仍然超 50 亿。

6. 解放现款流转正,主要如故占用上游供应商款项增多导致:而蔚来本季度的解放现款流转正,主要如故因为营运资金的变动 - 占用上游移交账款有所增多(环比增多了 56 亿),也带动了公司账上现款及类现款钞票 422 亿,比拟上季度环比增多 6 亿。

海豚投研不雅点:

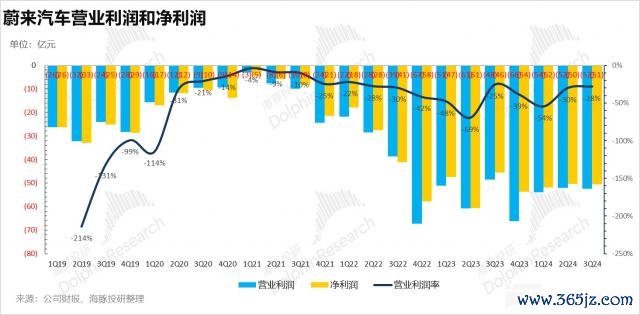

不管从三季度事迹发扬如故从四季度率领来看,蔚来的发扬皆不足预期。

而不足预期背后响应的如故蔚来主品牌 NIO 的销量增长乏力,需要不断去提高促销计谋来驱动销量增长。蔚来也尝试过在 10 月上旬对主品牌裁减扣头,但导致了 10 月 NIO 主品牌销量从稳态 2 万辆环比下滑到了 1.7 万辆,在 11 月又只可接续加大扣头,背后仍然是高端纯电品牌销量难以开脱增长之逆境。

在四季度主品牌扣头接续加大,廉价 L60 占比接续环比提高的情况下,四季度隐含单价率领环比下行了 2.8 万元!固然有鸿沟效应的孝顺(销量率领隐含销量在 L60 产能爬坡的带动下环比回升 16%-21%),但海豚君合计蔚来四季度卖车业务毛利率端的压力仍然很大,失掉在销管用度难以压降,毛利率承压情况下可能还会接续加大。

而海豚君之前在蔚来的深度《豪华外套下还有" 虱 ",蔚来还值得爱吗?》中提到过,蔚来由于通过 "高端处事" + "换电口头" 的偏重钞票口头打造的高端纯电品牌感,需要比通过一样定位高端的同业更高的销量来稀释前期的本钱干涉和带来用度端的杠杆效应开释。

从当今的蔚来第二品牌 "乐谈" 的发扬来看,由于低起售价 + 大空间 +BaaS 口头 + 特有的补能上风和高端品牌下千里的势能带动下,确乎也告捷打造出了爆款,当今累计大定可能一经超越 4 万台,在手订单相对敷裕,固然关于来岁的销量端有了一定的撑抓(海豚君展望 L60 2025 年孝顺 11 万辆),但如若蔚来高毛利的主品牌销量难以稳住以至还接续下行的情况下,光靠乐谈以至第三品牌萤火虫的爆销仍然难以带动蔚来达成盈亏均衡。

蔚来在电话会中预期来岁销量 100% 增长(至 45 万台),当今阛阓给他的 2025 年销量预期才 34.5 万台,来岁车型上会有:

1. 改款:蔚来主品牌切换 NT3.0,主品牌推个旗舰车型 ET9 ( ET9 高价展望没啥销量);

2. 乐谈:L60 上量猜测应该有保证,来岁还会推个 6-7 座中大型 SUV 和大五座 SUV,对标理念念 L7 和 L8;

3. 萤火虫下月发布,来岁上半年上市,起售价之前传出来猜测在 14-15 万元傍边。

关联词鉴于蔚来率领的落地经过一贯不太高,阛阓会不会景象笃信和订价又是另外一趟事了。

蔚来当今股价对应 2025 年 P/S 倍数省略在 0.8 倍高下(基于 2025 年 34 万辆的销量预期),固然估值比拟其他新势力而言不高(小鹏 1.2 倍,理念念 0.86 倍),但在主品牌销量可能难以稳住,毛利率因为扣头影响可能还会抓续下行,以及重钞票口头下盈亏均衡时分点比其他新势力更晚,海豚君仍然关于蔚来抓严慎魄力。

以下是耐心分析:

一、汽车毛利率在降本下拼集相宜预期,但卖车单价接续下滑!

算作每次放榜本领最为要道的谋划,咱们先来望望蔚来的卖车盈利智商。

由于本季度廉价的乐谈 L60 在 9 月底才托付,对三季度单价端基本莫得牵累,而阛阓的预期在于销售价钱的环比回升将带动本季度毛利率端的擢升:

① 车型占比中相对廉价的 ET5 占比下滑,同期三季度只卖 2024 款车型,展望由于销售扣头的收回也会提振单车价钱(二季度新款和老款车型混卖,关于老款车型扣头 2.4 万 -3.2 万元)

② 销量环比回升,鸿沟效应有所开释

但从内容发扬来看,本季度单车价钱在基本只卖 2024 款新车的情况下,仍然环比接续下滑至 27 万元,低于阛阓预期 27.6 万元,以及蔚来之前收入率领中隐含的本季度单价 28.2 万元。

而本季度汽车毛利率在降本效应的带动下,环比回升了 0.9 个百分点到 13.1%,拼集相宜阛阓预期。

从单车经济来看:

1)二季度蔚来单车均价 27 万元,扣头加大带动单车均价接续下行

二季度乐谈 L60 孝顺少,对单价端的牵累基本不错忽略。

而在销售结构稍许有所改善的情况下(相对廉价的 ET5 在销量结构中环比下滑 2%),以及三季度基本只卖 2024 款新车下,销售单价仍然接续下滑,原因是在于蔚来在 9 月加大了关于 Nio 主品牌车型的促销力度。

据海豚君了解下来,蔚来 9 月关于主品牌 NIO 现车扣头 0.8-1 万元,但内容的现车补贴最高一经达到了近 3 万元(通过勾通伙伴购车渠谈),而对展车补贴也一经高达了 3.6 万元,促销力度进一步加大,同期选装基金也从 8 月份的 8000 元 / 辆擢升到了 9 月份的 2 万元 / 辆。

数据开头:JD Power

2)二季度单车成本 23.5 万,降本带动汽车毛利率有所回升

二季度单车成本 23.5 万,环比上个季度接续裁减 0.5 万元,带动了汽车毛利率端的回升

而本季度单车成本端接续回落主要受到两个方面影响:

① 原材料成本下滑(主要电板):三季度由于碳酸锂成本接续下滑,电板成本有所着落。

② 鸿沟效应有所开释:三季度蔚来销售车辆 6.2 万辆,环比上行 8%,鸿沟效应有所开释,单车摊折成本下滑。

3)单车毛利回升 0.2 万元

单车价钱环比回落 0.3 万元,但单车成本端环比从简 0.5 万元,终末二季度蔚来每卖一辆车,毛赚 3.5 万元,环比擢升 0.2 万元。

二、四季度率领不足预期,对主品牌 NIO 的促销扣头进一步加大

1)四季度销量率领 7.2-7.5 万,低于阛阓预期 7.8 万辆

从三季度率领来看,销量率领 7.2-7.5 万辆,一样低于阛阓预期 7.8 万辆,隐含 11/12 月平均月销 2.55-2.7 万辆,而在乐谈接下来两月平均孝顺月销约 0.8 万辆的情况下(惩处层之前率领乐谈四季度孝顺销量 2 万辆),隐含 NIO 主品牌月销一经从之前稳态 2 万辆下滑到 1.75-1.9 万辆傍边。

而蔚来在 10 月份也尝试收回部分促销行动,如取消了展车优惠,但上半月订单下滑严重,是以在 10 月下旬又加大了促销力度,但 10 月主品牌销量在上旬部分促销收回的影响下,从 9 月 2 万辆下滑到了 10 月 1.67 万辆,低于阛阓预期。

2)四季度收入率领隐含单价 24.2 万,环比下滑 2.8 万,下滑严重!

但比拟销量率领不足预期,更不足预期的是下季度的收入率领,隐含汽车销售单价接续环比下滑 2.8 万元至 24.2 万元,仍然低于阛阓预期 25.8 万元。

而车型结构中:低单价的乐谈四季度初始放量的影响一经被阛阓谈判进去(展望在车型结构中占比环比上行 27%),但单价率领仍然低于预期,背后响应的是蔚来对主品牌 NIO 进一步加大了促销力度,与海豚君了解下来的 11 月促销力度进一步加大一致。

而之前蔚来率领过四季度汽车业务毛利率将环比上行至 15%,但在主品牌促销扣头进一步加大,而四季度仍处于单元数毛利的乐谈 L60 占比接续提高的情况下,固然有鸿沟效应的孝顺(销量率领隐含销量在 L60 产能爬坡的带动下环比回升 16%-21%),海豚君合计四季度卖车业务毛利率端的压力仍然很大。

再从蔚来全体情况来看:

三、蔚来收入端低于阛阓预期,毛利率端在其他业务减亏情况下略高于预期

蔚来三季度全体收入 187 亿,低于阛阓预期 190 亿,主要由于汽车业务单价环比接续下滑,低于阛阓预期。

本季度其他业务收入 19.8 亿, 略超阛阓预期 19.2 亿,主要因为汽车保有量接续擢升带来的零部件、配件销售,车辆售后处事收入和以及充换电收入增多。

本季度全体毛利率 10.7%,略超阛阓预期 10.5%,汽车毛利率在降本带动下基本相宜预期,而其他业务的失掉接续收窄,主要由于托付量增多带来的其他业务成本的摊薄效应,以及更高的换电站哄骗率带来的盈利擢升。而惩处层之前展望,其他业务的毛利率在之后几个季度会接续擢升到接近 -10%,接续达成减亏。

和其他业务毛利率皆高于阛阓预期,其他业务毛利率本季度 -12.3%,环比擢升 6.4%,其他业务的失掉接续收窄,主要由于更高的换电站哄骗率("换电定约" 的勾通初始伸开)以及售后处事的盈利智商增强。而惩处层之前展望,其他业务的毛利率在之后几个季度可能还会接续擢升,达成减亏。

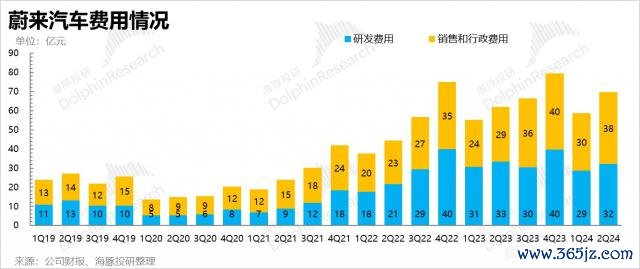

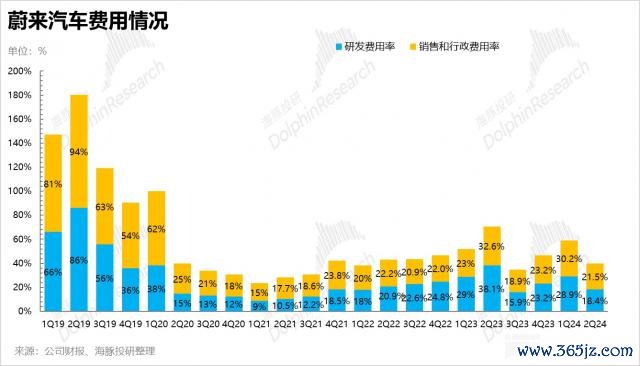

四、三费接续高增主要因为销管用度的高增

本季度三费达到接近 74 亿,环比上季度接续增多约 4.5 亿元,与上季度趋势一致,高潮最多的如故销售用度。具体来看:

1)研发用度本季度 33.2 亿,略超阛阓预期 32.8 亿

研发用度本季度适度相对合理,仅环比高潮 1 万元,展望主要用于智能驾驶和新车型研发(ET9, 子品牌萤火虫),而蔚来之前率领每个季度 Non-GAAP 下研发用度 30 亿傍边,本季度仍在率领之内。

2)销售和行政用度本季度 41.1 亿,超出阛阓预期 39 亿

由于蔚来之前一经换取过由于 L60 的上市和托付,销管用度会接续增多,是以阛阓预期本季度的销管用度环比擢升 1.5 亿至 39.1 亿,而本季度内容的销管用度 41.1 亿,仍超出阛阓预期 2 亿。

而本季度的销管用度主要用于:

1)由于乐谈 L60 上市,因为乐谈 L60 和蔚来主品牌接管不同渠谈,需要接续加大销售东谈主手和门店的铺设(三季度开设了约 100+ 家门店,展望年内门店数目将达到 200 家);

2)本季度乐谈 L60 上市,干涉新车型的营销用度也在加大。

本季度毛利率端基本和阛阓预期抓平,但由于销售用度端的高干涉,终末本季度盘算失掉仍有 -52 亿,仍然处于深亏情状,导致盘算失掉仍然比阛阓预期的要高。

而蔚来本季度的解放现款流转正,主要如故因为营运资金的变动 - 占用上游移交账款有所增多(环比增多了 56 亿),也带动了公司账上现款及类现款钞票 422 亿,比拟上季度环比增多 6 亿。

九游会j9官网登录入口

九游会j9官网登录入口